Die greenwind Group hat die Projektrechte an vier Windenergieanlagen im Windpark Freudenberg (Brandenburg) übernommen. Errichtet werden nun vier ...

Eigentlich ist sie ein Erfolgsmodell, die Windenergie in Deutschland. „Eigentlich“ deshalb, weil die hiesige Windbranche in den Boomjahren gezeigt hat, zu welchen Zubauzahlen sie fähig ist, wenn man sie denn lässt. Heute sind wir allerdings fernab von Zubauzahlen in Größenordnungen von 6.500 Megawatt, so wie 2017 – jenem Jahr, in dem hierzulande das Ausschreibungsmodell für Onshore-Windprojekte eingeführt wurde. Es geht vorwärts, aber mit angezogener Handbremse. Ist das Thema Wind für Investoren damit auserzählt?

Es sprechen noch immer sehr viele Faktoren dafür, dass Windenergieanlagen (auch) für private Investoren interessant bleiben: Immer größere und leistungsfähigere Modelle, immer geringere Stromgestehungskosten, ein immer höherer Bedarf nach Erneuerbaren Energien und ein gesellschaftlich wie politisch nie größerer Wille zur Abkehr von fossilen Energieträgern. Hinzu kommt, dass der Wind im deutschen Strommix der Erneuerbaren die bedeutendste Energiequelle ausmacht – Tendenz steigend.

Damit die Aussichten weiterhin gut bleiben, muss auch die Akzeptanz in der breiten Bevölkerung für die Windenergie aufrechterhalten und gestärkt werden. Ein geeignetes Mittel hierfür kann unter Umständen das Angebot an Privatpersonen sein, sich direkt, unkompliziert, flexibel, transparent und auch mit niedrigen Summen an Windenergie-Projekten beteiligen zu können. Denn: Man arrangiert sich leichter mit Dingen, die einem persönlich gehören und obendrein noch eine Rendite bescheren. Nun reicht die Palette an Investitionsmöglichkeiten von Anleihen und Aktien über Direktbeteiligungen, Genussrechte oder Nachrangdarlehen – allerdings vermag praktisch keine der existierenden, all die zuvor genannten Attribute gleichzeitig in sich zu vereinen.

So bieten geschlossenen Fonds beziehungsweise Direktbeteiligungen zwar eine direkte Miteigentümerschaft inklusive Gewinnbeteiligung und Mitspracherecht für Investoren. Dies geht jedoch wiederum zulasten der Flexibilität, denn die Laufzeit solcher Investments beträgt mindestens zehn Jahre. Zudem ist auch die Einstiegshürde für Kleinanleger recht hoch, da eine relativ hohe Investitionssumme nötig ist, um Miteigentümer zu werden.

Im Vergleich dazu ist der Kauf oder Verkauf von Windenergie-Aktienfonds sowie Aktien einzelner Windenergie-Unternehmen wesentlich flexibler und mit erheblich geringerem Kapitaleinsatz möglich. Wer sich eine Aktie von Vestas, Nordex & Co ins Depot legt, profitiert idealerweise von positiven Kursentwicklungen oder Dividenden und investiert ebenfalls (relativ) direkt in die Geschäftsmodelle sowie in die laufenden wie zukünftigen Projekte der Unternehmen – aber eben nicht in ein ganz bestimmtes Windprojekt.

Das heißt aber nicht, dass es keine adäquate Möglichkeit für Anleger gäbe oder keine neuen Chancen hinzukämen, um sich an Windenergie-Vorhaben beteiligen zu können – im Gegenteil. Denn exakt so, wie sich Windenergieanlagen technologisch weiterentwickeln, bringen auch neue digitale Technologien frischen Wind in den Anlegermarkt und eröffnen gänzlich neue Investment-Perspektiven im Bereich Windenergie. Eine davon schauen wir uns etwas näher an: Die Tokenisierung – in diesem Fall die Tokenisierung von Windenergieanlagen.

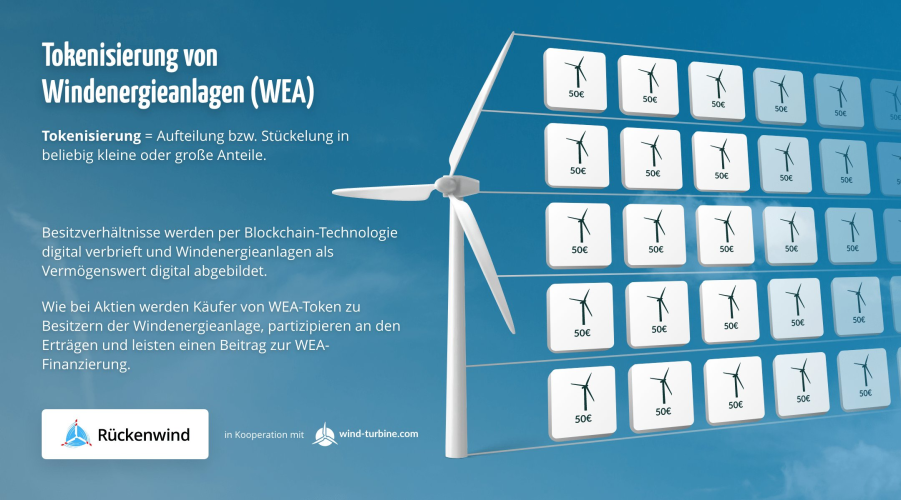

Wenn man sich das Prinzip der Tokenisierung vor Augen führt, dann wird schnell deutlich, dass sie das Zeug hat, die gesamte Finanzindustrie und die Kapitalmärkte grundlegend zu verändern. Durch sie wird es möglich reale Vermögenswerte beziehungsweise Assets, digital in viele kleine Einheiten einzuteilen und abzubilden, sodass sie anschließend über die Blockchain handelbar werden. Dadurch stehen sowohl institutionellen als auch privaten Anlegern nun plötzlich Asset-Gruppen zur Verfügung, zu denen sie vorher keinen oder nur schwer Zugang erhalten hätten.

Bei einem Token handelt es sich um eine digitalisierte Darstellung beziehungsweise Übertragung eines Vermögenswertes auf die Blockchain. Bei der Tokenisierung von Assets, wie zum Beispiel physischen oder digitalen Kunstgegenständen, Oldtimern, Luxusuautos, Immobilien, Finanzinstumenten oder anderen Sachwerten, werden aus diesen also mehrere Token erschaffen, die einen bestimmten Wert oder auch eine Funktion besitzen können. Ebenso findet bei der Tokenisierung ein digitaler Verbriefungsprozess statt. Das hat den Vorteil, dass durch diesen die Besitzverhältnisse an Vermögenswerten oder auch Rechten geregelt und sichergestellt sind – ähnlich, wie beim Besitz einer Aktie, der in der Regel ebenfalls mit einem Besitzanteil am Unternehmen und einem Stimmrecht als Aktionär einher geht. Durch Token lässt sich die Eigentumskette von der Produktion oder Erstellung bis zum Verbrauch lückenlos zurückverfolgen.

Theoretisch lassen sich alle Assets, die man handeln kann, auch tokenisieren und die Tokens davon emittieren. Etliche nicht tokenisierte Vermögenswerte sind üblicherweise illiquide und meist kaum oder gar nicht bewegbar – insbesondere bei Immobilien oder – um beim Windenergie-Thema zu bleiben – Windenergieanlagen. Dann wäre da noch ihr hoher Preis, weshalb sie für ein direktes Investment auch nur einer begrenzten Zahl an potenziellen Investoren zur Verfügung stehen.

Dies ändert sich durch die Tokenisierung: Dank der digitalen Stückelung in beliebig kleine Anteile, ist die Hürde für einen Einstieg in ein geplantes oder bereits laufendes Windenergieprojekt erheblich niedriger. Auch Investoren mit kleinem Budget können so zu Miteigentürmern von Windenergieanlagen werden, zu ihrer Finanzierung beitragen und an ihren Erträgen partizipieren. Hinzu kommt die dezentrale Struktur der Blockchain und ihre Effizienz. Sie erlaubt es, nahezu ohne bürokratischen Aufwand, ohne mitverdienende Makler sowie unabhängig von Finanzmärkten Assets zu tokenisieren und diese Anlegern rund um den Globus zugänglich zu machen – in Echtzeit.

Auf dem Immobilien- und Kunstmarkt sowie im Bereich der Luxusgegenstände erlebt die Tokenisierung aktuell einen riesigen Aufschwung. Auch in puncto Solarenergie haben erste Energieanbieter bereits ihre Solaranlagen tokenisiert. Was hingegen die Tokenisierung von Windenergieanlagen betrifft, existiert mit dem Projekt Rückenwind bereits eine Plattform. Diese verfolgt das Ziel, Betreiber von Windenergieanlagen mit Bürgern und Unternehmen als Investoren zusammenzubringen.

Einer der Initiatoren dieses Rückenwind-Projekts ist Professor Carsten Hahn von der Hochschule Karlsruhe, während die Karlsruher Softwareschmiede let's dev GmbH hinter Dr. Karl-J. Wack als Technologiepartner für die Entwicklung der Plattform verantwortlich zeichnet. An der Hochschule Karlsruhe befindet sich mit dem [x]Lab ein Experimentallabor, in welchem Hahn sich unter anderem sehr intensiv mit der Forschung und Entwicklung neuer Geschäftsmodelle sowie mit Plattformökonomie und Plattform-Geschäftsmodellen beschäftigt. Wir haben mit dem Experten über die Tokenisierung von Windenergieanlagen gesprochen und ein paar tiefere Einblicke in diese Investitionsmöglichkeit erhalten können.

Die Finanzierungsform der Tokenisierung ist noch eine sehr junge Disziplin. Deshalb sind hier Aussagen zu Entwicklung in der Zukunft nicht mit der Entwicklung in der Vergangenheit zu prognostizieren. Der Vorteil dieser jungen Form der Finanzierung: Sie ist noch gestaltbar und muss sich nicht den starren und zum Teil von den Banken abhängigen Strukturen und Regeln orientieren. Und dabei spreche ich nicht von den staatlichen Regularien. Diese sind bereits weitestgehend durch die EU festgelegt. Das Bankensystem hat sich in vielen Finanzierungsformen zu einem innovationsfeindlichen Konstrukt entwickelt, das an den alten Regeln festhält.

Doch das ist kein Phänomen der Banken. Viele disruptive Innovationen werden nicht aus den bestehenden Marktakteuren entwickelt, sondern kommen von neuen meist kleinen Anbietern. Zum Beispiel wurde AirBnB nicht von einen der großen Hotelkonzernen wie Marriott oder Hilton entwickelt. Auch waren es nicht die US-Handelsketten Walmart oder Target, die Amazon als Online Store erfunden haben. Man könnte die Nennung der Beispiele hier problemlos bis fast ins Unendliche fortführen.

Die Tokenisierung von Anlagen ist sowohl in Deutschland als auch in der EU noch in einer sehr frühen Phase. Allerdings gibt es bereits erste Umsetzungsprojekte. Zum Beispiel hat der Wiener Energie-Anbieter „Wien Energie“ seine Solaranlagen tokenisiert. Es ist also bereits grundsätzlich möglich in der EU. Auch technologisch ist es bereits möglich, die Tokenisierung umzusetzen. Eine große Herausforderung jedoch ist die Bekanntheit und Akzeptanz des innovativen Ansatzes, sowohl bei der Inhabern der Windkraftanlagen als auch bei den potentiellen Anlegern. Hier muss noch viel Aufklärungsarbeit und Schaffung von Vertrauen geleistet werden.

Nicht nur Windkraftanlagen werden zukünftig tokenisiert werden, sondern auch andere Anlagen bis hin zu Kunstgegenständen, die sogar nicht nur physischer, sondern auch digitaler Natur sind. Es gibt sogar bereits Beispiele aus der Sammelkarten-Welt. Physische Sammelkarten werden tokenisiert. Damit ist es möglich, den Teil einer Sammelkarte zu erwerben und nicht nur die gesamte Karte.

Das Projekt ist auf einem guten Weg der Realisierung eines ersten sogenannten MVPs, einem Minimal Viable Product. Das ist ein Produkt, das noch nicht perfekt ist, aber gut genug, um an den Markt zu gehen und erste Stakeholder dafür zu gewinnen, weil es bereits einen Mehrwert liefert. Vor allem wird bei dem Projekt Rückenwind darauf Wert gelegt, dass durch konkrete User Interfaces der digitalen Lösungen aller Stakeholder wie Inhaber und Anleger, das innovative Geschäftsmodell greifbar und erklärbar gemacht wird.

Die Tokenisierung von Windkraftanlagen ist sowohl für den Inhaber der Windkraftanlage als auch für die Investoren ein hervorragendes Modell. Der Inhaber kann entscheiden, welchen Anteil der Anlage er selbst behält und welchen Anteil er für andere Anleger freigibt. Dabei kann der Inhaber mit der Anzahl der Token für seine Anlage die Granularität beziehungsweise den Wert eines einzelnen Tokens festlegen. Anleger können entscheiden, ob sie nur einen oder mehrere Token erwerben. Zum Beispiel könnte der Inhaber festlegen, dass er für seine Anlage 100.000 Token ansetzt. Abhängig vom Marktwert der Anlage ergibt sich der Preis pro Token. Beispielsweise könnte ein Token einen Marktwert von 50 Euro repräsentieren. Dieser Marktwert ist – analog zum Aktienpreis am Aktienmarkt – abhängig von Angebot und Nachfrage.

Definitiv ist beides möglich und das ist auch einer der Vorteile der Tokenisierung. Der Inhaber kann den Anteil der Teilfinanzierung festlegen, je nachdem, was die Strategie des Inhabers ist.

Erstens kann man durch die Anzahl der Token je Anlage die Granularität festlegen. Zweitens können Token durch die Blockchain-Technologie nicht manipuliert werden und sind somit sicher. Drittens sind für die Veräußerung beziehungsweise den Erwerb von Token keine Banken und deren Overhead-Kosten beziehungsweise Zusatzkosten nötig.

Erstens muss der Windkraftanlagen-Inhaber bereit sein, seine Anlage zu tokenisieren. Dann muss der Inhaber entscheiden, wie viele Token die Anlage repräsentieren soll. In einem dritten Schritt legt er fest, wie viele der generierten Token er veräußern möchte. Dann müssen für die freigegebenen Token Investoren beziehungsweise Anleger gefunden werden. Der gesamte Prozess sollte von einer Tokenisierungs-Plattform wie beispielsweise Rückenwind moderiert und durchgeführt werden, weil der einzelne Windkraftanlagen-Inhaber damit überfordert wäre.

Jeder Inhaber einer Windkraftanlage profitiert von seiner Anlage derart, dass er damit Strom produziert und diesen veräußert. Hat der Inhaber nun seine Windkraftanlage tokenisiert, profitieren alle im Verhältnis ihrer erworbenen Token und den Gesamttoken am Stromverkauf. Auch die Stromproduktion kann tokenisiert werden. Das sind dann keine Asset-Token, also Anteil-Token, die die Windkraftanlage repräsentieren, sondern ein Produktionstoken, die den produzierten Strom repräsentieren. Wir sprechen dabei von einem Zweikreis-System von Token. Es gäbe auch Möglichkeiten, beide Token miteinander zu kombinieren, um beispielsweise den Produktionstoken in einen Asset-Token zu transformieren. Man kann sich das vorstellen wie die Rendite eines Investment-Fonds, den man auch in weitere Fondsanteile transformieren kann.

Wie bei Aktien kann sich der Marktwert eines Tokens verändern. Damit ist es möglich, dass der Ausgabewert eines Tokens nach unten gehen kann und somit den durch Token verbrieften Wert reduziert. Natürlich funktioniert das Prinzip auch in die andere Richtung.

Der Preis eines Tokens einer Windkraftanlage hat mehrere Einflussfaktoren. Erstens die Nachfrage nach den Token. Ist die Windkraftanlage ein attraktives Anlagegut, dann wird der Preis steigen. Zweitens das Angebot alternativer Token anderer Windkraftanlagen. Gibt es viele vergleichbare Windkraftanlagen, dann wird der Preis des Tokens fallen. Drittens die erwartete Lebensdauer der Anlage. Mit der Zeit wird der Preis – ähnlich einer Schuldverschreibung auf Zeit – fallen, da die erwarteten Erträge durch die Stromproduktion endlich sind. Viertens, der Zustand der Anlage. Wird eine Anlage gut gewartet und ist der Zustand gut bis sehr gut, so wird auch der Preis des Tokens steigen. Fünftens, der Marktpreis für erneuerbare Energie, als für den produzierten Strom. Gibt es ein Überangebot an erneuerbarer Energie, so wird auch der Preis des Tokens der Anlage sinken. Grundsätzlich ist der Vergleich mit Aktien eines Unternehmens sinnvoll. Allerdings sind Unternehmen sehr komplexe Gebilde, deren Erfolg weitaus mehr Einflussfaktoren hat als die einer Windkraftanlage.

Direkt, unkompliziert, flexibel, transparent und auch mit kleineren Summen möglich – wie keine andere Investitionsform im Bereich Windenergie bringt die Tokenisierung etliche Vorteile für Investoren mit sich. Ein an sich starrer und ansonsten eher für ein enges Publikum verfügbarer Vermögenswert wird nun liquide und damit auch für Anleger mit geringerem Budget zugänglich – weltweit. Besitzer von Token werden zu Miteigentümern der Windenergieanlage und profitieren entsprechend der Anteile, die sie besitzen, unmittelbar von ihren Erträgen. Doch auch für Betreiber von Windenergieanlagen, Kommunen oder andere Stakeholder, die ein Vorhaben realisieren möchten, stellt die Tokenisierung eine interessante Möglichkeit dar, um Anlegerkapital einzusammeln und ohne viele Umwege gehen zu müssen Zugang zu Liquidität zu erhalten. Somit sinken sowohl auf Investoren- als auch auf Emittentenseite die Einstiegshürden in Windprojekte.

Sicher ist: Die Tokenisierung von Windenergieanlagen steckt noch in den Kinderschuhen und muss ihre vielen Vorteile auch praktisch unter Beweis stellen können. Ebenso ist noch viel Aufklärungsarbeit zu leisten, um die Vorbehalte und Bedenken von konservativeren und digital weniger affineren Anlegern auszuräumen, bis ein Satz wie: "Ein Stück Windenergieanlage für 50,00 €, bitteschön!" zur Normalität wird. Sicher ist aber auch: Wenn die Tokenisierung das Zeug dazu hat, die Finanzierung von Windprojekten schneller und flexibler zu gestalten und den Bau von Windparks zu verwirklichen, die ansonsten nicht zustande gekommen wären, dann trägt sie auch dazu bei, die Energiewende und den Weg zur Klimaneutralität zu beschleunigen.

Die greenwind Group hat die Projektrechte an vier Windenergieanlagen im Windpark Freudenberg (Brandenburg) übernommen. Errichtet werden nun vier ...

Der Hersteller von Windenergieanlagen hat für Ostfriesland einen 120-Meter-Hybridstahlturm entwickelt, der die Vorgaben der Bundeswehr zur Maximalhöhe ...

Nicht angeschlossene und stillstehende Windenergieanlagen sind aus ökologischer, wirtschaftlicher und gesellschaftlicher Sicht nachteilig. Sie ...

Gemeinsam mit be.storaged hat Dirkshof den Großbatteriespeicher in Reußenköge erfolgreich in Betrieb genommen. Die Anlage ergänzt die bestehenden ...